Subdivision Office Solutions

相続税対策

Inheritance Tax Planning

相続税対策をお考えの方へ

不動産は現金や貯金よりも相続税評価額が下がるため、相続税対策になります。

より効果的に不動産投資を行って、相続税を上手に抑えましょう。

■そもそも相続税とは

人の死亡などによって財産を相続した人または遺贈により取得した人に対して課税される税金が「相続税」です。遺産総額から下記の基礎控除額を差し引いた金額に対して課税されます。基礎控除額を超えない場合は相続税の申告をする必要も納税する必要もありません。

【基礎控除額】

3000万円+600万円×相続人の数

※遺産総額から基礎控除額を差し引いたものを「課税遺産総額」と言います。

例えば、配偶者のみだと3600万円、配偶者と子供1人だと4200万を差し引いた金額が課税遺産総額になります。この総額が大きければ大きいほど納税する金額も多くなるということです。

■不動産投資で相続税対策ができる仕組み

<預貯金を不動産に回して節税>

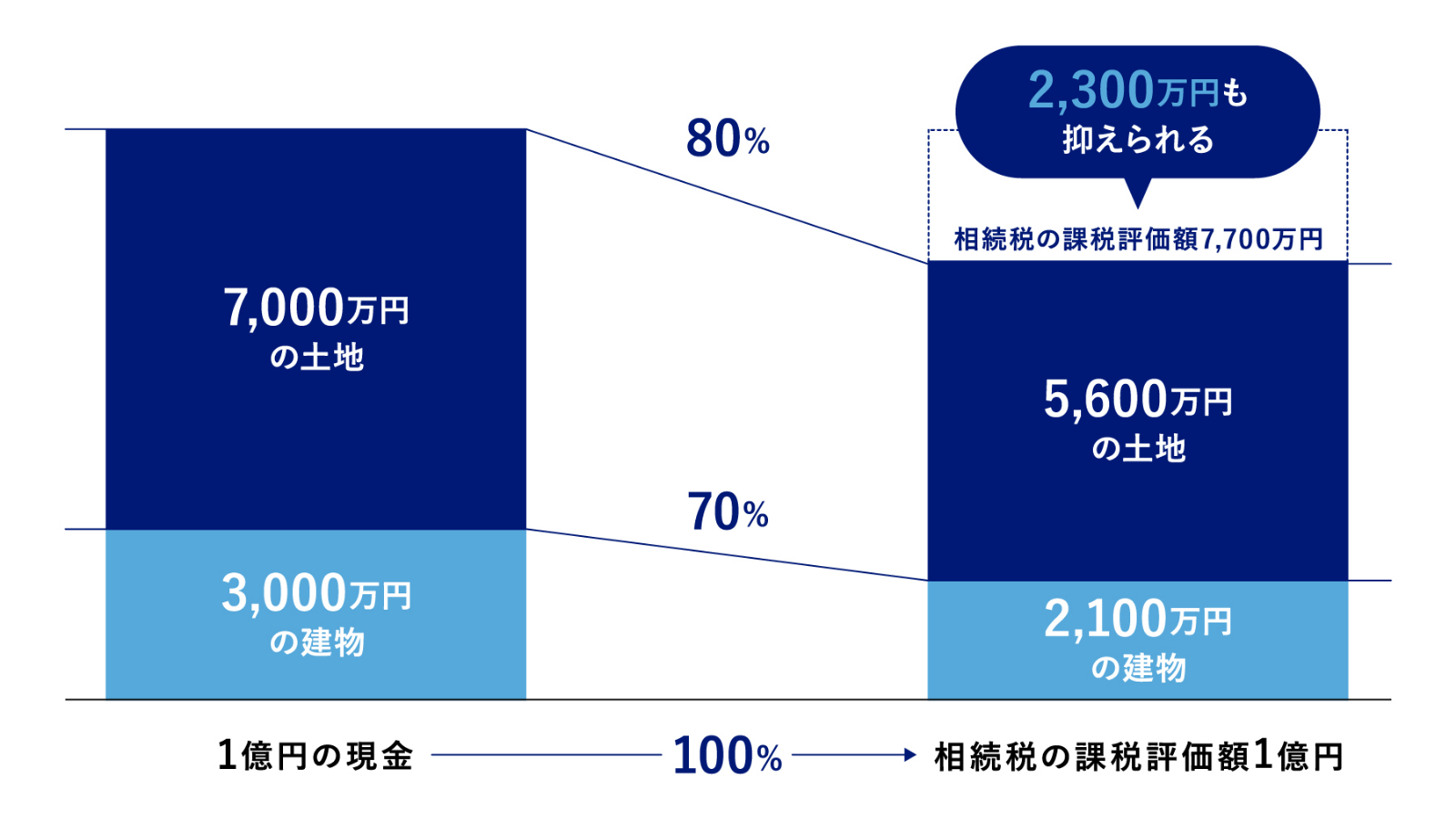

不動産には複数種類の価格が定められており、売買するときの価格は実勢価格になりますが、相続する際の価格は以下のようになります。

土地:実勢価格の80%程度

建物:実勢価格の70%程度

<人に貸しているとさらに節税>

自分で使用している土地は自用地といいますが、その土地の不動産を賃貸に回すと貸家建付となるため、以下の減額要素を適用できます。

借地権割合:60~70%が一般的

借家権割合:全国一律30%

賃貸割合:建物の総床面積÷使用している部分の合計面積(満室は100%)

■相続税対策に向いてる不動産の特徴

相続税対策用に不動産投資をする場合、利回り(投資額の回収率)や流動性(売れやすいか)なども考慮しなければなりません。現金を不動産に変えることで節税効果は高くなりますが、賃貸事業は相続発生後も続きますので投資する不動産は慎重に選択する必要があります。

<流動性が高く、売れやすい物件>

相続税対策用に不動産投資をする場合は流動性の高い物件を購入するのをおすすめします。流動性が高いと、金融機関からの融資を受けやすいため、投資効果を得るタイミングが早くなり、購入者も見つかりやすいため売却処分にも時間がかかりません。

以下の特徴を持つ不動産を投資対象として検討するのをおすすめします。

都心部に近い

購入しやすい価格帯

しかし、こういった条件を持つ不動産はなかなか見つからないのも現状です。場合によっては、ACNの分譲オフィスや500万から投資をはじめられる小口化所有オフィスAシェアなどを検討するのをおすすめします。

■不動産をうまく活用した相続税対策はプロに相談しよう

ACNでは、長年培ってきたノウハウをもとに、お客様の相続税対策に関するお悩み・ご相談に随時お答えしております。

まずは、ACNにご相談ください。