A share

所得税対策

Income Tax Planning

所得税・住民税対策をお考えの方へ

近年、所得が高く、所得税・住民税による支出が多くなってしまう方の間で注目を集めている節税方法のひとつに「不動産投資」があります。そして、これは専業投資家だけではなく、サラリーマンをはじめとする、メインの収入がほかにある人でも取り組みやすい投資方法でもあります。今回は、不動産投資による節税について解説します。

■不動産投資で節税できるワケ

不動産投資が税金対策になる理由はいくつか存在します。なかでも、所得税・住民税については、「減価償却」「損益通算」を行うことで課税対象の所得額を少なく申請できるので、納税額を抑えることが可能です。

<減価償却が使える>

減価償却(げんかしょうきゃく)とは、資産の価値が時間の経過とともに減少することを考慮し、その価値の減少分を毎期費用として計上する会計上の手法です。

これによって、実際にはまとまって支払った購入費用を、次年度以降に少しずつ分けて費用に計上していくことが可能となります。不動産購入時から耐用年数が経過するまでの間、所得を少なく申告することができるため、所得税・住民税を長年の間、安く抑えることができます。

<承継先が親族以外の場合>

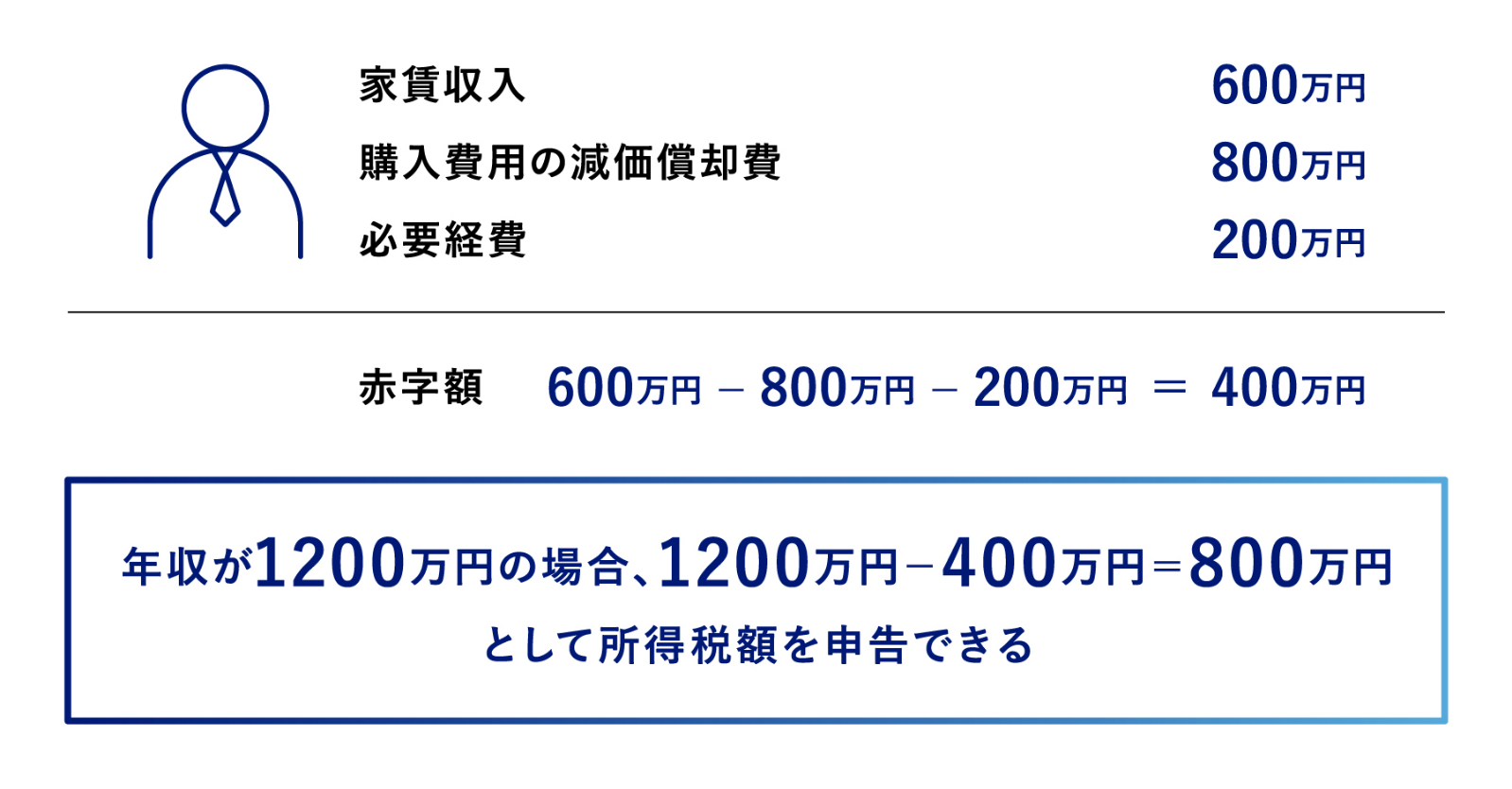

不動産投資によって赤字が生じた場合、給与所得をはじめとしたそのほかの収入から損失分を差し引いた金額をもとに所得税額や住民税額が算出されます。これを「損益通算」といい、課税対象から控除される金額は、以下の式で求められます。

不動産投資による赤字額=家賃収入ー必要経費

上述の減価償却とあわせて損益通算を行えば、不動産投資の納税額をさらに抑えることができるのです。

■節税効果が高いのは中古物件

不動産投資による節税効果をうまく発揮するには、投資先の物件選びが特に重要です。一般的には、節税効果は新築物件よりも中古物件の方が高い傾向にあります。

<理由は、耐用年数が短いから>

減価償却期間内においては、新築物件よりも中古物件の方が減価償却による節税効果は高い傾向にあります。減価償却額は、物件の購入価格を耐用年数で割ることで算出されます。また、一般的には新築物件よりも中古物件の方が耐用年数は短いことが多いため、故に中古物件の方が1年あたりの減価償却額を高く算出することができ、高い節税効果を期待できるのです。

しかし、耐用年数が短ければ短いから良いということではないため注意が必要です。耐用年数が短いということは、その分、節税効果を得られる期間も短くなるということです。長期的な視点で見て、どれだけの節税効果が見られるかをしっかり吟味して投資する不動産を選択する必要があります。

■節税対策の不動産投資での注意点

不動産投資は、大きな節税効果を期待できる反面、運用方法を間違ってしまうと節税どころか損をしてしまう可能性があります。以下にあげる注意点に気をつけて、かしこい不動産投資をしましょう。

<長く持ちすぎない>

前述の通り、不動産には耐用年数というものがあり、耐用年数期間内でのみ節税効果を得ることができます。そのため、長く保有しすぎると、いずれ節税効果を得られない時期がやってきます。

耐用年数を大幅にすぎた物件は、需要が低く、買い手が見つからないといった状況に陥ってしまう可能性もあります。よって、耐用年数の間で売却してしまうのをおすすめします。

<売却を急ぎすぎない>

逆に、早すぎる売却もまた損してしまう可能性があります。

不動産を売却する際、一般には「譲渡所得税」がかかります。その税率は、所有期間の長さによって決まり、取得から5年以内に売却する場合は「短期譲渡所得」、5年を超えてからの場合は「長期譲渡所得」がかかります。

短期譲渡所得の税率は、長期譲渡所得の税率の約2倍に設定されているため、売却を急ぎすぎてしまうと、節税どころかかえって多く税を納めなければならなくなってしまうため注意が必要です。

■不動産をうまく活用した所得税・住民税対策はプロに相談しよう

ACNでは、長年培ってきたノウハウをもとに、お客様の所得税・住民税対策に関するお悩み・ご相談に随時お答えしております。

まずは、ACNにご相談ください。